Kur intibakından bilanço hasarına doğru geçiyoruz

Geçenlerde İstanbul Ticaret Odası Başkanı Sayın İbrahim Çağlar, döviz kurundaki artan değer kaybından yakındı. “Biz yabancı para cinsinden borçlanırken kur böyle değildi” dedi ve yabancı para borcu olanlara dövizin daha düşük bir kurdan satılmasını istedi. Şimdi bu açıklamaya nasıl yaklaşılır? Doğrusu ya, ortaya konulan önerilerin değil ama o öneri arayışına yol açan meselenin tartışılması gerektiğini düşünüyorum ben. Çünkü ortada yakıcı bir hadise var. Bilançoları kavuruyor. Gelin görün ki ilk tepkilerin tamamı mesele ile değil, ortaya konulan öneri ile ilgiliydi. Bir nevi, topa değil, adama yönelikti. Ben bugün meseleye bir bakayım istiyorum. Açıklamaya baktığımda ise üç temel hususu ayırt edebiliyorum. Gelin bir anlatayım.

Birincisi, bu açıklama, şirketler kesiminde bugünlerde bilançoları kasıp kavuran önemli bir problemi yansıtıyor. Reel bir temeli var. Artık kur intibakının doğrudan ve dolaylı bilanço etkilerini daha açıklıkla tartışacağımız bir yeni döneme giriyoruz galiba. Önce bunu bir yere not edin. Kur intibakı yüzde 30’u aşınca, bilanço etkilerini ve bunun sonuçlarını daha ciddi düşünmeye başlamak gerekiyor.

İkincisi, kur intibakının bilanço etkileri artık şirketler kesimi tarafından daha fazla hissedilir ve bir nevi tahammül edilmez olmuşsa, yakında banka bilançolarında da kur intibakının bilanço etkilerini kaçınılmaz bir biçimde ve daha açık olarak görmeye başlarız mutlaka. Hala bir tedbir gelmez ve Allah’ın emri gibi bu kur intibakı bu hızda devam ederse, ekonomimizdeki bilanço hasarının boyutu giderek daha da büyür.

Üçüncüsü, bundan böyle bankaların kendi bilançoları ile ilgili olarak alacakları tedbirlere kamunun yardımcı olması, şirketler kesiminin ise bankalarla aynı gemide olduğunu açıklıkla biliyor olması gerekiyor. Yüksek oranlı kur intibakı sonrasında, bilanço hasarını sınırlandırmaya yönelik tedbirlerin bankalar aracılığıyla alınmasında fayda var. Bu süreci iyi yönetemezsek, 2001 sonrası Türkiye ekonomisinin en önemli kazanımlarından biri olan güçlü bankacılık imajını da kaybedebiliriz. İyi olmaz. Makro gidişatı daha da negatif etkileriz bundan böyle.

Şimdi ilk noktadan başlayayım. Türkiye Cumhuriyet Merkez Bankası (TCMB) araştırmacıları, bilançolarını bankaya gönderen şirketlerle ilgili bir sürü değerlendirme yapıyorlar. Burada binlerce şirketten bahsediyorum. Şirketlerin yabancı para açık pozisyonları ile ilgili çalışmalar da var bunların arasında. Bengü Alp ve Cihan Yalçın’ın “Türkiye’de Şirketlerin Borç Dolarizasyonu ve Büyüme Performansı” başlıklı çalışması, Çalışma Tebliği No: 15/01 olarak Ocak 2015’te yayımlanmış. Tebliğ, TCMB sitesinde bulunuyor. Buna göre, 2003 yılında finansal olmayan şirketlerin yabancı para cinsinden açık pozisyonları 18 milyar dolar iken, bu tutar 2013 yılı sonunda 178,5 milyar dolara yükselmiş. 2003 yılında yabancı para cinsinden pozisyon açığı, milli gelirin yüzde 7,8’i iken, 2013 yılında bu oran yüzde 22’ye yükselmiş. Bu oranın 2015 yılı itibariyle süratle azaldığını iddia etmek bana pek zor gibi geliyor.

Ne demek bu? Şirket bilançosunun aktifi ile pasifini karşılaştırdığımızda, pasifteki yabancı para cinsinden borçlar, aktifteki yabancı para cinsinden alacaklardan daha fazla ise yabancı para cinsinden pozisyon açığı var demektir. Hal böyle ise şirket, liranın dolar karşısında değer kaybetmesinden negatif bir biçimde etkilenecek demektir. Nedir? Türk Lirası dolar karşısında yüzde 30 değer kaybederse, şirket, yüzde 30 kayba uğrayacak demektir. Dolar borcunu ödemek için yüzde 30 daha fazla lira bulmak zorunda olacaktır. Bu durum ne kar bırakır, ne başka bir şey. Şirketlerimizin karşı karşıya oldukları durum şimdilerde işte budur.

Yabancı para cinsinden borçları için daha fazla lira ödemek zorunda kalacak olan şirket elbette nakde sıkışacak demektir. Ne yapacaktır? Bankaya gidip kredi almak isteyecektir. Ama bu ortamda herkes sıkışırken, banka, normal şartlar altında, 3 isteyene 1 vererek üstleneceği riski kontrol etmek isteyecektir. Nitekim Türkiye şimdilerde böyle bir sürecin içinden geçmektedir. Piyasada para dönmemesinin bir nedeni de buradan gelmektedir.

Şimdi bu ortamda tek tek şirketlerin değil, öncelikle bankaların desteğe ihtiyacı vardır. Bildiğimiz, bu tür artan bilanço risklerini piyasaya dayalı olarak yönetecek tek mekanizma bankalardır. Bu ortamda, dalgalı kur sisteminden vazgeçemeyeceğimize, dövizi piyasa dışında başka bir yolla sürdürülebilir bir biçimde tayınlayamayacağımıza göre, yapılacak olan tek şey bankacılık sisteminin desteklenmesi üzerine düşünmek olabilir bana sorarsanız.

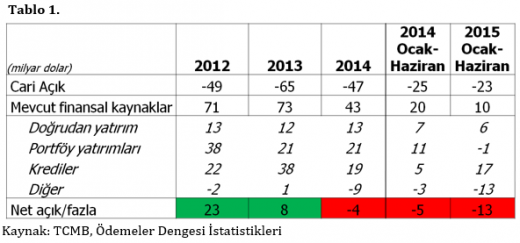

Peki, mevcut kur intibakının geriye gitmesi, dolar kurunun yeniden eski normale dönmesi mümkün müdür? Hayır. Kur intibakı açısından bakıldığında, mevcut düzey bir nevi taban olarak işlev görmeye devam edecek gibi görünüyor. 2014'te de böyleydi. Şimdi de böyledir. Neden? Örüntü aşağıdaki tablodaki gibi olmaya devam edecek gibi duruyor da ondan. 2012 ve 2013’te Türkiye’ye ihtiyacı olandan çok daha fazla dış tasarruf geliyordu. Artık gelmiyor. Amerikan Merkez Bankası'nın faiz kararı ile birlikte bu resim biraz daha kararacak ilke olarak.

Bu resimde yüzümüzü ağartacak adımları ise ne zaman göreceğimizi daha tam bilmiyoruz. Türkiye siyaseti Haziran seçimlerinden bilerek ve isteyerek hükümet çıkartamadı. Herkesin bir hesabı vardı. Şimdi Kasım’da yeniden seçime gidiyoruz. Üstelik bu da olmadı diye bir kez daha seçime gidip gitmeyeceğimizi de bilmiyoruz. Tedbir yok, tedbir almaya ne zaman başlayacağımıza dair bir ışık da yok. O vakit, döviz kuru daha intibak eder. Biz bu yılsonu ve 2016’da en çok bilanço etkilerini konuşuruz gibi geliyor bana. Sayın Çağlar’ın açıklamasını da o tartışmaların işaret fişeği gibi görüyorum doğrusu.

Konunun ağırlık noktasının kur intibakından kur intibakının yol açtığı bilanço hasarına doğru geliyor olması iyi değildir. Şimdiden söylemiş olayım.

Bu köşe yazısı 14.09.2015 tarihinde Dünya Gazetesi'nde yayımlandı.