Coşku-çöküş-coşku-çöküş: Çok maliyetli bir döngü

Finansal istikrarı bozan coşkular arkasından çöküş getiriyor. Pandemi öncesindeki istihdam kaybının ana nedeni, 2018-2019 krizinde inşaat sektörünün çökmesi.

2018’in Ağustos ayında patlak veren ekonomik kriz öncesinde hem maliye politikasına ilişkin göstergeler uluslararası ölçütlere göre oldukça sağlamdı hem de bankacılık sektörümüz sağlıklıydı. Buna rağmen kriz yaşadık. Krizin en belirgin özelliği ise büyük istihdam kaybı oldu. Öyle ki, son krizde küresel krize kıyasla ekonomimiz sınırlı bir daralma göstermişken, istihdam kaybı küresel krizdekinin çok üzerinde gerçekleşti.

ABD Merkez Bankası 2017’nin başı ile Haziran 2018 arasındaki dönemde politika faizini yüzde 1’den yüzde 2’ye yükseltti. Ekim 2017’de bilançosunu ılımlı biçimde küçültmeye başladı. Son yazımda belirttiğim özelliklere sahip bir ülkede -ki biz bu özelliğe sahiptik- bunlar sevimli gelişmeler değildi. Şu özellik: Bir kesimin -bizim durumumuzda finans dışı şirketler kesiminin-döviz cinsinden borcunun döviz cinsinden alacağına kıyasla çok fazla olması. Buna yol açan temel faktör ise, özellikle 2010-2015 döneminde yurtdışından bol para girişi ve yarattığı kredi patlamasıydı. Bir de Suriye meselesi vardı: 20 Ocak 2018’de Zeytin Dalı Harekâtı’nı başlattık, 24 Mart 2018’de bitirdik.

Bunlara bağlı olarak yılın ilk yarısında kurda ve faizde yukarıya doğru bir baskı gözlemiştik. Ancak temmuzun sonuna doğru başlayan ve Ağustos’un ilk yarısında devam eden tweet yağmuru asıl tetikleyici oldu. Kur, faiz ve risk primimiz birden sıçradı. Bunların, söylediğim özelliklere sahip bir ülkede, ekonomik daralmaya yol açacağını hem önceki deneyimlerden biliyoruz hem de teorik çalışmalardan. Öyle de oldu. Buradan çıkarılacak ilk ders şu olmalıydı: Döviz geliri olmayan şirketlerin döviz cinsinden borçlanmalarına izin vermek önemli bir hata. Elbette sadece şirketler için geçerli değil bu: Hanehalkı ve devlet için de geçerli.

Çıkarılması gereken bir ders daha var. O da istihdamın bu denli çok düşmesini açıklıyor. Şu: Riskimizi bu denli artıran dış borçlanma, ihraç ürünlerimizi üreten sektörlerden daha çok inşaat sektörüne kaynak yarattı. İşgücü yoğun bu sektörde yaşanan patlama istihdamı da artırdı. Ama kriz çıkıp da yurtdışından borçlanma olanakları ve krediler kesilince inşaat sektörü çöktü; beraberinde istihdam da. Demek ki dışarıdan alınan borçlarının nasıl kullanıldığı da çok önemli. Elbette bu ders de yeni bir ders değil; ama bizim öğrenmediğimiz bir ders olduğunu yaşadıklarımız kanıtladı.

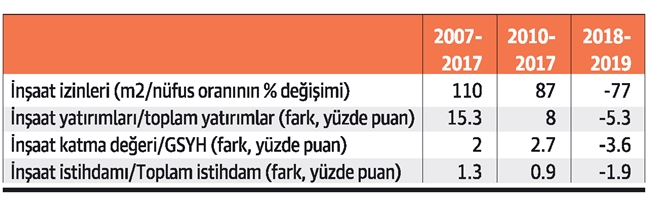

Tabloda, 2007 sonundan 2017 sonuna, 2010 sonundan 2017 sonuna ve 2018 sonundan 2019 sonuna kadar olan dönemlere ait inşaat sektörüne ilişkin dört gösterge yer alıyor. İlk iki dönem kriz öncesini, sonuncusu ise kriz dönemini (GSYH 2019’un son çeyreğinde kriz öncesindeki düzeyine döndü) kapsıyor. GSYH’de yapılan kapsamlı revizyon sonrasında, bazı göstergelerin 2007 değerlerinin sonrası ile çok karşılaştırılabilir olmadığını biliyoruz (ikinci ve üçüncü göstergeler). Ancak hem kalan iki gösterge hem de 2010 ve sonrası için göstergelerin tümü yeteri kadar fikir veriyor. Kriz öncesinde inşaat faaliyet hacminde (metre kareler), yatırımında, katma değerinde ve istihdamında tam bir patlama yaşanmış. Son üç gösterge bu patlamanın diğer sektörlerin aleyhine olduğunu da anlatıyor. 2018-2019’da ise tam bir çöküş var. Kıssadan hisse: Bu iki dersi iyi anlamak gerekiyor.

Bu köşe yazısı 10.09.2020 tarihinde Dünya Gazetesi'nde yayımlandı.