“Yeni” para politikasına IMF’den tatsız doğum günü hediyesi

Türkiye Cumhuriyet Merkez Bankası (TCMB) son günlerde ardı ardına gelen olumsuz haberlerle baş etmeye çalışıyor. Son sürpriz (!) de dün IMF’den geldi. Dördüncü madde kapsamında değerlendirmelerde bulunan Uluslararası Para Fonu (IMF) ekibinin raporunda, Türkiye ekonomisine ilişkin eleştiriler ve öneriler para politikasında ve dolayısıyla TCMB üzerinde yoğunlaştı.

Değerlendirmede TCMB aynen şu cümlelerle eleştirildi:

“Mali duruştaki sıkılaşma ve ihtiyatlı makro politikalarla birlikte, politika faizinde -ekonomik büyüme ve sermaye hareketleri üzerindeki olası etkisi göz önünde bulundurularak- temkinli bir artışa imkan olduğu düşünülmektedir. Enflasyon beklentilerinin yeniden kontrol altına alınabilmesi ve aracılık hizmetlerinde hızlı bir daralmanın engellenebilmesi için daha saydam ve tutarlı bir para politikası çerçevesi benimsenmesi önerilmektedir. Enflasyon tolerans bandının daraltılması ve enflasyon hedefinin kademeli olarak aşağı çekilmesi önümüzdeki dönemde sermaye hareketlerinden kaynaklanacak etkilerin bertaraf edilmesinde yardımcı olacaktır.”

IMF’den bu sertlikte bir açıklama gelmesi ortada ciddi bir sorun olduğunun göstergesi. Aslında bu sürpriz ilk de değil. Yaklaşık 2 hafta önce de uluslararası kredi derecelendirme kuruluşlarından Fitch bir sürpriz yapmıştı. En azından piyasa aktörlerinin önemli bir kısmı, bu haberi beklemediklerini dile getirmişlerdi.

Para Politikası Kurulu’nun Kasım ayında politika faizini sabit tutacağını açıklamasının hemen ardından Fitch, Türkiye’nin BB+ olan kredi notunu teyit ederken, görünümünü “pozitif”ten “durağan”a çekmişti. Bir başka deyişle, kredi notunda artış bekleyenlere “Heveslenmeseniz, iyi edersiniz!” mesajı verdi. Fitch'den yapılan açıklamada, enflasyonun önemli oranda yüksek ve "BB" seviyesindeki diğer ülkelere göre daha dalgalı olduğu belirtilerek, 2011 yılı enflasyonunun TCMB'nin yüzde 5,5 olan hedefinin üzerinde yüzde 9,2 olacağı tahmin edilmişti. Yani Fitch de TCMB’nin para politikasından memnun olmadığını net olarak ortaya koymuştu.

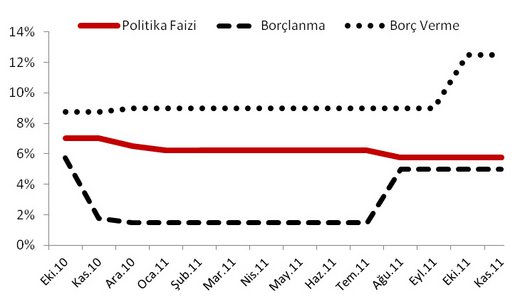

Bu açıklamalar zamanlaması itibariyle de son derece manidar. “Yeni” para politikası çerçevesi geçtiğimiz sene Kasım ayında başlamıştı (Şekil 1). Para Politikası Kurulu, 11 Kasım 2011’de aldığı kararla faiz koridorunu hızlı bir şekilde genişletmiş ve zorunlu karşılıkları artırma sürecini başlatmıştı. İlerleyen aylarda da politika faizindeki düşüşler başlamıştı. Yeni politika çerçevesinin üzerinden tam bir sene geçti. Bir başka deyişle, tam da “yeni” para politikamızın doğum gününü kutlamaya hazırlandığı, icatlarıyla övündüğü günlerde, tatsız doğum günü hediyeleri gelmeye başladı. “Ayıptır, insanın hevesi bu kadar da kursağında bırakılmaz” diyesi geliyor insanın bu durum karşısında.

Şekil 1. Merkez Bankası’nın son 1 yıldaki faiz politikası

Kaynak: TCMB

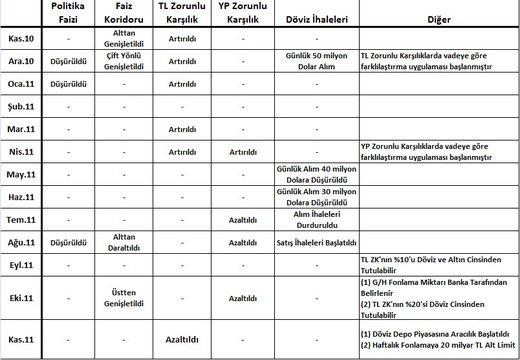

Peki, nasıl oldu da Merkez Bankası politikaları bu kadar eleştirilir hale geldi diye sorarsanız aşağıdaki tablo aslında resmi net bir şekilde ortaya koyuyor (Tablo 1).

Tablo 1. Merkez Bankası’nın son 1 yıldaki politika sepeti

Kaynak: TCMB

Eleştirileri 4 ana başlıkta değerlendirebiliriz:

- Çok farklı alanda, çok fazla değişiklik yapılması: Buna göre TCMB para politikasında son 1 yılda 29 ana değişiklik yapmış. Yani, ayda ortalama 2,2 değişiklik yapılmış. Günlük veya ara karaları bunlara dahil etmiyoruz. Para politikası çerçevesinde alınan kararları politika faizi, faiz koridoru, TL/YP zorunlu karşılık oranları, döviz ihaleleri ve diğer olmak üzere 6 grup altında topladığımızda, en fazla politika değişikliğinin TL zorunlu karşılıklarda yapıldığı gözleniyor. Bunu döviz ihaleleri ve yabancı para (YP) zorunlu karşılıklara ilişkin kararlar takip ediyor.

- Aynı dönemde gözlenen tutarsızlıklar: Karar sayısının fazlalığının yanında tutarsızlık da ciddi bir sorun. Aynı ayda sıkılaştırıcı ve genişletici kararlar birlikte alınabiliyor. Bu da piyasaların politikanın yönü konusunda tedirgin olmasına neden oluyor. Bir örnek vermek gerekirse Aralık 2010’da politika faizini düşürerek ve döviz alım ihalelerini başlatarak para politikası gevşetilirken, faiz koridorundaki genişleme ve TL zorunlu karşılıktaki artış ile sıkılaşma sağlanıyor. Net etki belirsiz. Merkez Bankası, o günlerde net etkinin sıkılaştırıcı yönde olacağını iddia ediyor. Ama piyasaları pek de ikna edemiyor. 2011’in ilk yarısında ekonomik aktivitede, cari açıkta ve kredilerdeki hızlı genişleme göz önünde bulundurulduğunda piyasaların Merkez Bankası’na “haksızlık” yaptığını söylemek de mümkün değil

- Aynı alanda gözlenen tutarsızlıklar: Aynı anda farklı alanlarda farklı yönde kararlar alınması tek belirsizlik unsuru da değil. Para politikası gibi etkilerin gecikmeli gözlendiği bir alanda 1 yıl gibi kısa olarak nitelendirilebilecek bir dönemde kararlar tersine çevrildi. Bu da piyasa aktörlerinin olası risklere karşı kendini koruyabilmesini, adaptasyon kabiliyetini zayıflattı. Faiz koridorunda, zorunlu karşılıklarda, döviz ihalelerinde ters yönde kararlar görüyoruz. Yaz aylarında Avrupa’da krizin derinleşmesiyle birlikte hemen hemen tüm alanlarda U-dönüşü yapılıyor. Merkez Bankası, hızla değişen konjonktürün buna neden olduğunu söylüyor, ama yine de piyasa aktörlerini ikna edemiyor. Piyasa aktörlerinin deyimiyle “Merkez Bankası, fırtına yaklaşırken yelkenin yönünü değiştiren kaptan” gibi hareket ediyor. “Rüzgarın nereden geleceğini bilmiyorsan yelkenleri kapatmak en iyisi değil mi?” diye sormak geliyor insanın içinden.

- "Politika faizine dokunmam” yaklaşımı: Piyasaları tedirgin eden bir diğer konu da tüm kararlar revize edilmesine ve sürekli yeni kararlar alınmasına rağmen politika faizinde fazla değişiklik yapılmaması. Tablo 1’e baktığınızda en az karar politika faizinde alınmış ve hepsi aynı yönde. Hatta günlük (%12,5 faizle) ve haftalık (%5,75 faizle) borç verme limitlerinin günlük olarak belirleneceğine ilişkin karar, “Politika faizini artırmadan politika faizini artırmak” olarak yorumlanmıştır. Bu da Merkez Bankası yönetiminin politika faizini etkin bir politika aracı olarak kullanma konusunda yeterli bağımsızlığa sahip olmadığı algısını yaratmıştır. Bir başka deyişle, Merkez Bankası yönetiminde “P ile başlayan kelimeyi söyleme!” gibi bir yaklaşımın olması kredibilitesine zarar vermektedir.

Görüldüğü üzere Merkez Bankası’nın yeni politika çerçevesi uygulamaya konduğu günden beri 4 ana bileşen etrafında piyasa oyuncuları ve uzmanlar tarafından eleştirilmektedir. Ancak, son olarak Fitch ve IMF’nin Merkez Bankası’nı doğrudan ve sert bir şekilde eleştiren söylemleri, “yeni” para politikasının birinci yılında dahi güven veremediğini göstermektedir.

Bu durumda, günün önemli sorusu, piyasa oyuncularını bu denli tedirgin eden politikaların, Türkiye’yi önde gelen piyasalarla karşılaştırıldığında nasıl etkilediğidir. Türkiye, diğer ülkelere göre daha mı iyi, daha mı kötü performans göstermiştir? Bu da bir sonraki köşe yazısında ayrıntılı olarak değerlendirilecektir. Ama bir ipucu vermek gerekirse, durum pek de iç açıcı değildir!

Sarp Kalkan, TEPAV Ekonomi Politikaları Analisti, http://www.tepav.org.tr/tr/ekibimiz/s/34/Sarp+Kalkan