Kademeli sıkılaşmanın maliyet analizi

Enflasyonla mücadelede uygulanan faiz artışı oldukça sevimsiz bir tedavi yöntemidir. Kanser tedavisinde uygulanan kemoterapi gibi düşünebiliriz. Kanser, yani enflasyonun, toplumsal refah üzerindeki etkileri çok daha yıkıcı olduğundan, ilaç tedavisi de kaçınılmaz oluyor.

Bu ilacın kaçınılmaz olduğunu biz de ülkece tecrübe ederek yaşamış olduk. 2018-22 döneminde sermaye, ürün, hizmet ve emek piyasalarına uygulanan birçok kısıtlama ve kontrole rağmen “negatif reel faiz” politikasının enflasyonu rekor düzeylere çıkardığını, kurda kontrolsüz değer kaybına yol açtığını, finansal piyasalarda yüksek risk yarattığını; ama daha da önemlisi yurt içinde yüksek gelir adaletsizliğine yol açtığını gördük.

2023 seçimleri sonrasında da ekonomi politikasında genel kabul görmüş uygulamalara döneceğimiz açıklandı. Bunun en önemli öncüsü olarak faizin yükseleceği; ancak büyümeden feragat etmemek için faizin kademeli artırılacağı iletildi.

Bu yazımda, Merkez Bankasının Haziran ayında başladığı faiz artışlarının maliyet analizini yapacağım.

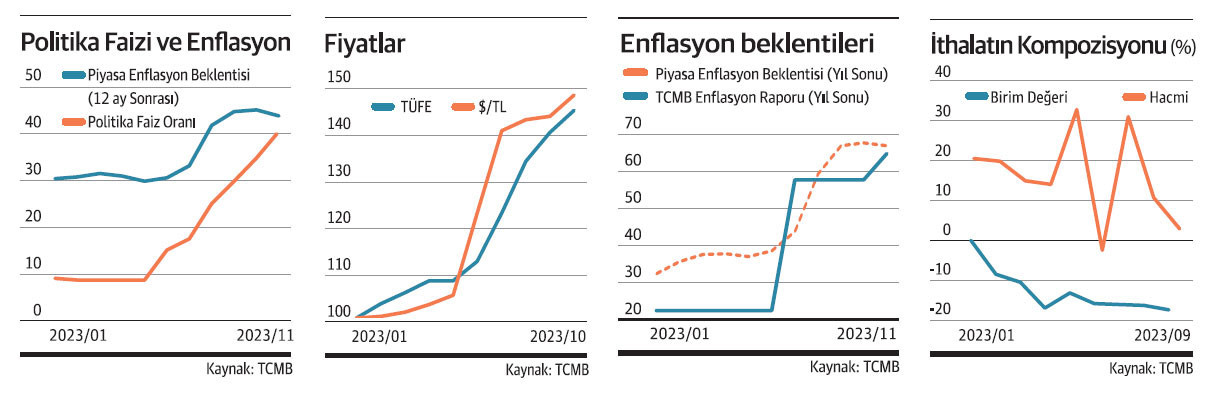

2023 yılı Mayıs-Haziran aylarında 12 aylık enflasyon beklentisi %30’lar civarındaydı (Grafik 1). Piyasanın, Merkez Bankasından beklediği faiz artışı %25’ler civarındaydı. Ancak TCMB Haziran ayında piyasa beklentisini karşılamayarak politika faiz oranını %15’e, daha sonraki ay da %17,5’e çıkardı.

Bu artışlar piyasa tarafından “reel politika faizinin negatif alanda” kalmaya devam edeceği olarak okundu. Kurda yüksek değer kaybı yaşandı. Aynı dönemde yapılan dolaylı vergi artışlarının da etkisiyle enflasyonda rekor artışlar yaşandı. Dolayısıyla tüketici fiyatları yılbaşından bu yana %45 artarken kurdaki değer kaybı da %50 civarında oldu (Grafik 2).

Benzer şekilde enflasyon beklentileri de bozuldu. 2023 yıl sonu enflasyon beklentileri yaklaşık 2 kat artarak %65-70 bandına yükseldi (Grafik 3).

Merkez Bankası da bu dönemde enflasyon tahminlerini artırmak zorunda kaldı. TCMB, Temmuz sonunda yayınladığı 3. Enflasyon Raporunda, 2023 yıl sonunda enflasyonu %58 olarak tahmin ederken, 3 ay sonra yayımladığı yılın son Enflasyon Raporunda tahminini %65’e yükseltti (Grafik 3). 2023 yılındaki 7 puanlık artışın sebeplerini esas olarak kurdaki değer kaybı, beklentilerdeki bozulma, iç talep ve gıda fiyatları kaynaklı olarak açıkladı. Revizyonun gerekçesini, politika çerçevesinin yeterince sıkı olmaması kaynaklı olarak değerlendirdiğini görüyoruz.

Peki Merkez Bankası “şok tedavi” yöntemini uygulasaydı ve Haziran ayında politika faiz oranını %30-35 bandına çıkarsaydı durum ne olurdu?

Bu artışla beraber yaz aylarında görülen yüklü kur şokunu muhtemelen yaşamayacaktık. Fiyatlama davranışları ve beklentiler de yıl sonunda %30 enflasyona göre çıpalanabilecekti. Belki de önümüzdeki aylardan itibaren faiz indirimlerini konuşabiliyor olacaktık.

Önümüze bakacak olursak, TCMB’nin kademeli politika faiz artışından artık uzaklaştığını görüyoruz. Bu hafta aldığı faiz kararıyla birlikte, çok uzun bir süre sonra ilk defa, kendi tahminine göre politika faizinin reel alana geçtiğini görüyoruz. Merkez Bankası 2024 yılsonunda enflasyonu %36 tahmin ederken politika faiz oranını %40’a çıkarmış oldu.

Ancak politika faiz oranının mevcut seviyesi ek faiz artışı yapma ihtiyacını ortadan kaldırmıyor.

Politika faiz oranı, 2024 yıl sonu için beklenen %44 civarındaki enflasyona göre hala negatif alanda. Ayrıca, 2024 yıl ortasına kadar %70’leri aşması beklenen enflasyon karşısında da özellikle 3 aydan kısa vadeli TL mevduattaki faiz oranlarını gözetince, politika faiz oranında ek sıkılaştırma ihtiyacı olası görünüyor.

Son olarak dış finansman ihtiyacı da ek sıkılaştırma politikasını destekliyor. Son aylarda CDS primi ve KKM’deki düşüş sevindirici olsa da yabancı paraya bağlı mevduatın toplam içindeki payının hala %60 civarında çok yüksek bir paya sahip olduğunu görüyoruz.

Dış ticaret açığı azalıyor; ancak ithalat faturasına bakacak olursak buradaki etki esas olarak son aylarda ithalat fiyatlarının %15-20 bandında azalması kaynaklı görünüyor (Grafik 4). Önümüzdeki aylarda, emtia fiyatlarının yatay seyrinde bile, enerji ithalatı kaynaklı yüksek dış finansman ihtiyacı karşımıza çıkıyor.

Ayrıca, tüm faiz artışlarına rağmen uluslararası portföy girişleri hala istenilen düzeyde değil.

Tüm bu unsurları gözetince, tahminim politika faiz oranının %45 ile zirve yapmasıdır.

Özet olarak, daha hala karayı görmedik. Yaz aylarında başlayan düşük faiz artışlarının getirdiği kur ve fiyatlama şokları bizleri daha uzun süre ve daha yüksek oranlarda faiz ve enflasyonla yaşamamız gerektiğini gösteriyor.

Önümüz kış; para ve maliye politikalarıyla ekonomik dengelenmeyi hızlıca sağlamamız gerekiyor. Yapısal politikaların da mutlaka ve mutlaka bu ikiliyi desteklemesi gerekiyor.

Bu köşe yazısı 24.11.2023 tarihinde Nasıl Bir Ekonomi Gazetesi'nde yayımlandı.